进入2022年,食品界的资本“玩家”达能(DANOY.US),继续在中国区捕获“猎物”。

5月,达能出售了其在蒙牛持有的9.8%的少数股份,双方彻底划清界限。同时,又从雅士利手中购回婴幼儿配方奶粉品牌——多美滋。

3月,达能以2.86亿元,收购湖南欧比佳95%股权,既获得了新的配方注册资格,又顺利地踏入羊奶粉赛道。

据悉,欧比佳现在羊滋滋、欧素力、可唯安三款产品。其中,羊滋滋为纯羊奶粉,销售规模在3亿元左右。

事实上,追溯达能入华这35年,从娃哈哈、乐百氏、光明乳业到汇源果汁、蒙牛乳业、迈高中国工厂,资本式的收并购一直是开疆拓土、强化地位的主要手段。

正如其中国区主席秦鹏所言:“基因就是这样。达能的发展历史,是通过并购,通过合作伙伴发展起来的。”

然而,随着国内融资渠道越来越通畅,本土食品企业管理能力和自由科技研发实力提升,国潮消费品牌快速崛起,达能一贯依赖的资本大棒,已乏善可陈。

一、达能入华,资本“开道”翻阅达能的履历,自打出生便带有深刻的资本基因,一路在并购中长大。

1966年,Souchon-Neuvese与Boussois玻璃制品厂,合并成立BSN,始为达能的前身。

大概在1970年前后,BSN通过收购Evian、Kronenbourg、Bledina,以及一家欧洲啤酒厂,一举跻身为法国啤酒、矿泉水和婴儿食品市场的一个强有力竞争者。

1973年,BSN与达能·日尔维“联姻”,从而晋级为法国最大的食品制造集团,年销售额达14亿欧元。

1983年,一张拍摄于北京长城上的黑白照片,让达能第一次走近了中国消费者的视线。照片里的老人用一个勺子盛出杯中的酸奶,准备给身旁怯生生的中国小女孩品尝。这名老人正是达能(DANOY.US)的创始人安东尼·里布。

1987年,达能初来乍到,第一站选择了改革开放“前哨”的广州,成立广州达能酸奶公司,也是第一个把搅拌型酸奶带到国内的外资企业。到1990年,达能的酸奶已占据了广东市场60%的份额。

自此,成功打下头阵的达能,开始了他不显山不露水的“围猎”大戏:盯着每一个已经或即将成为乳品饮料行业领袖的中国公司,然后动用资本力量,以控股、参股、掌控经营权等方式,将其收入囊中。

1992年,达能与光明合资建立上海酸奶及保鲜乳项目,并在几次增持后坐上光明乳业第三大股东席位。

1996年,达能联合香港百富勤共同出资4500万美元,与娃哈哈组建了5家合资公司,达能持股41%。1997年金融危机爆发后,通过内部转让,达能把在合资公司的持股比扩大到51%;同年,达能还收购了益力矿泉水生产商深圳益力食品公司54.2%的股权。

2000年后,达能加快沿途“扫货”的步伐,先是拿下乐百氏的实际控制权,后又取得了梅林正广和饮用水有限公司50%的股份。

2006年绝对是达能的丰收年。这一年,达能经过五六年的不懈追逐,最终携手美国华平投资、荷兰发展银行和香港惠理基金,如愿牵手汇源,并以22.18%的占股,位列汇源果汁第二大股东。

不仅如此,达能还首次和中国第二大乳企蒙牛接上了头,双方合资建立酸奶生产和销售企业。

至此,凭借着一系列的资本运作,达能完成了在中国市场上饮用水、乳制品和果汁饮品三大产品的战略布局,也摘下了丰硕的果实。

公开资料显示,2004年到2006年的三年间,达能在中国的销售额平均增长率保持在30%以上。从2005年起,中国成为达能继法国、西班牙及加那利群岛之后的第三大销售市场。

2006年,法国达能集团140亿欧元的全球销售额中,亚洲销售额同比增长20.6%超过24亿欧元,远高于集团整体增速8.1%,而仅中国一个单一地区就贡献了14亿欧元(以当年的汇率计算,折合约200亿人民币),顺利实现了其在数年前定下的“至2006年将使中国市场达到全球业务10%”的目标。

从0到百亿,达能缘何能在中国市场快速崛起?其实,从达能的收购标的不难看出,其所“霸图”的都是当时炙手可热,正处在事业巅峰的中国公司。

比如娃哈哈,曾是饮料界老大,年销售额一度接近千亿,宗庆后更是三次问鼎中国首富;再如乐百氏,90年代一时无两的瓶装水品牌,在被达能把持前,连续多年全国市场占有量第一,绝对是不折不扣的行业霸主。

从某种程度上说,正是利用这些本土品牌的知名度、销售渠道和群众基础,达能才能逐渐地壮大自身实力。当然,达能也以其先进的管理理念和食品工艺,反哺了业内企业。

二、资本之殇,达能化身“坏小子”敏锐的商业嗅觉,似乎总能让达能沿着市场变迁的脉络,候伺到合适的出手的机会,但资本的逐利性,又敦促达能必须在既得利益变小时,果断放弃。

所以,达能对中国市场的扩张也是伴随着不断地“吞(并购)吐(出售)”进行的。

从2007年起,达能陆续退出之前投资的企业。可是,和“喜结良缘”时的甜蜜炙热不同,达能几乎和每一个中国伙伴都不欢而散。

2001年11月,达能接管乐百氏仅仅一年,以何伯权为首的五位创始元老便被踢出管理层,中高层以及销售管理人员等不断离职。2005年-2007年,乐百持续亏损,此后更是遭遇了“雪藏”的命运,直至2016年彻底抛售。

2007年4月,“达娃”战争爆发。按照宗庆后的曝料:达能欲以40亿元低价强购娃哈哈其他非合资公司51%的股权,遭到自己拒绝;同时,杭州娃哈哈工会委员会以全体职工代表的名义发声:从1996年确立合资关系以来,外资(法国达能)没有给合资企业任何技术、研发等方面的支持。

达能随即回击娃哈哈违反合资合同,并表示对宗庆后在合资公司外建立的庞大私人财富帝国无法容忍。

而后,宗庆后和上任没多久的达能亚太区总裁范易谋不断利用舆论发起攻防,甚至上升到民族产业、国家经济安全等话题,双方在全球各地拉锯了29场诉讼。

最终,这场被称为改革开放30年来影响最大的国际商战,在两国高层的斡旋下,于2009年9月才得以平息,达能同意把达娃合资公司中的股权出售给娃哈哈。

但对达能来说,“达娃”事件带来的损失难以估量。仿佛一瞬间,大家猛然警觉,看似低调的食品大亨,实则是一位经验老到的西方资本猎手,竟不动声色地“猎杀”了我们这么多民族品牌。

换句话说,“达娃”事件让达能在中国公众中的知名度迅速蹿高。只不过,这种知名度的蹿高更多是以一种不佳形象出现,且在各种负面信息中发酵。

就在达能和娃哈哈“互撕”的时候,其和光明乳业之间的过往“内情”,亦悄然浮出水面,这让达能的舆论环境雪上加霜。

2007年10月16日,达能与光明“分手”。看似平静、体面,但没过多久,光明乳业前任董事长兼总经理王佳芬发表了一篇《光明与达能 15年中那些不能说的秘密》文章,把达能曾图谋光明控股权,以及为此动用各种“伎俩”的行径摆上台面,又在日后出版的《新鲜:我和光明15年》一书中直言,觉得达能“野心和为达到目的不择手段的做法肯定后患无穷”。这让普通大众异常愤怒。

除了乐百氏、娃哈哈、光明,达能后续还剥离了汇源、梅林正广和、益力矿泉水等品牌。

细品达能的“吞吐”手法,其讲究的是资本式的“快进快出”法则,商业利益至上,不断追逐高成长、高利润行业的商机,一旦策略不奏效或标的不达标,便无情抛弃,另寻“新欢”。这正是达能创始人安托万.里布从公司起步之时便深深注入的基因。

比如达能清仓蒙牛,除了自身业务调整,有部分原因即为投资收益率下滑。

但也因此,在中国市场,达能背上了“坏小子”的恶名,外界眼中的产业资本投资者、波段高手。

三、荣光流失,本地优先2021年9月,接替范易谋的达能新首席执行官Antoine de Saint-Affriqu正式“走马上任”,这是达能时隔七年来第一次迎来新帅,也是该公司面对内外部挑战下希望重回增长轨道的最新努力。

财报显示,达能2020营收下滑1.5%至236亿欧元,股价下跌27%,处于七年来的低点。

2021年,达能销售收入同比增长3.4%至243亿欧元,经常性经营利润同比增长2.8%至33亿欧元,经常性经营利润率为13.7%,同比下降9个基点。

具体到中国市场,达能并未披露详细数据,只提及婴幼儿营养业务录得双位数的同比增长,并在2022年一季度重申该板块中双位数增长的不错表现。

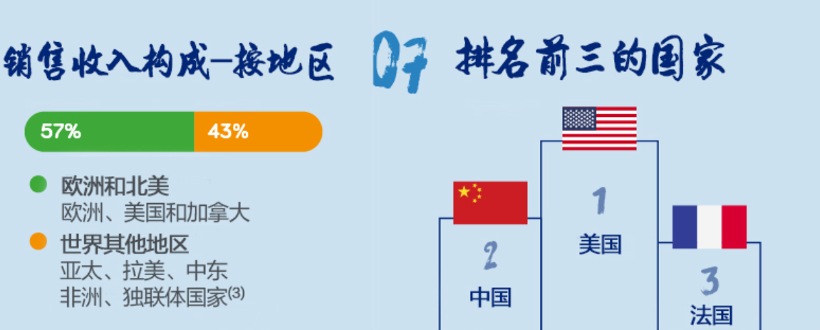

据其官网显示,2020年中国是达能第二大市场,排在美国之后法国之前,在集团全球年销售额中占比近10%,至多24.3亿欧元,折合人民币约170亿元。

看似庞大的数据,却很难说是成功的。早在达能的计划中,2010年中国区的业务比例将达到20%。

而从2006年到2020年的这15年间,达能中国市场占比依然是10%,更甚者,在国货品牌的夹击下,婴配粉或是这家食品大厂在中国的唯一中坚力量,近年来大概占到中国业务总收入的三分之二。

以脉动为例。据节点财经了解,2010年脉动亮相中国市场,2015年销售额为98亿元,市场份额高达91.2%,但到2019年,脉动、依云、富维克、波多等几大饮料和饮用水品牌加起来,约为65亿元。业内人士估算,脉动在中国市场的销售额约在50亿元,相比2015年缩水近一半。

另一个明显的信号,2010年达能在华有26家工厂,现在则为8家。管中窥豹,也能察觉得出荣光在流失。

至于达能寄予众望的婴幼儿奶粉业务,经过奶粉配方注册制新政的“洗涤”,最突出的变化的便是飞鹤、君乐宝、伊利等国货奶粉品牌快速崛起,产品力、专业力、品牌力等综合竞争力得到可观的提升。2020年,国产奶粉市占率已经达到60%以上。

其中,飞鹤以市占率14.8%拔得头筹,排在第二和第三的是雀巢和达能,分别为12.8%和10.4%。

尽管达能显示出深耕中国婴配粉市场的强烈意愿,2020年在上海设立科研中心、买入迈高乳业的青岛奶粉工厂,2022年购回多美滋、出手欧比佳,但在当下充分竞争的环境中,国货产品主动创新、主动思考,前瞻消费趋势,用更高的标准和更严的要求规范自己,消费者对国货品牌的信心也重新回归且在很多领域超过外资品牌,达能的处境今非昔比。

另一方面,随着中国资本市场的发展,国内也有了很好的融资路径,外资的吸引力不如从前。

该背景下,于2020年11月达能全球投资者会议上,公司对外发布了“本地优先”的组织架构,将此前以品类主导的组织架构转型为以区域主导的架构。

范易谋进一步解释到:“在因疫情而加速发展的饮食与健康大变革中,最突出的无疑是本地化的趋势。在这种情况下,我们适应疫情的战略计划可以用‘本地优先’这个词来概括。”

这意味着,相较以往推崇的并购套路,达能选择在中国市场大力推广自有品牌,包括脉动、依云、爱他美、诺优能、牛栏牌、可瑞康等。

来华30多年,这家外资巨头第一次有了改变的意识。只是,在时代的东风转向后,面对斗转星移的市场,逐渐文化自觉和自信的消费者,留给达能的时间还有多少?

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。