随着茶咖融合,茶饮赛道会比现在更卷,还是会与咖啡竞合后撬动一个更加大众的市场,我们可以拭目以待!

雪王上市,成为近日茶饮赛道最受关注的一件大事。

有人说,蜜雪冰城只靠“性价比”这张牌赚钱能力却吊打喜茶、奈雪之流;还有人说,蜜雪冰城赚加盟商的钱、对自己人开刀,让利消费者才是其悄悄崛起的秘诀;还有人看到蜜雪冰城接入资本的克制;有人讲起了张红甫兄弟俩的艰苦创业史;更多的人津津乐道的是一首甜蜜蜜以及雪王对品牌视觉升级的成功押注……

无论如何,蜜雪冰城上市,的确给消费领域的寒冬注入了一丝暖意。

社区营销院也曾指出,靠着性价比这张王牌,蜜雪冰城还打算把咖啡、冰淇淋、精酿、便利店重做一遍。而底层实力的迁移,意味着产能扩建能实现更大的规模效应,雪王上市后目标募集资金有45.37%的比例便留给了生产建设类项目。

但是蜜雪冰城并非不存在隐忧:

一方面,蜜雪冰城主品牌的加盟茶饮店要想继续扩张,要去平衡门店规模和加盟商利益的问题,因为既有的高饱和开店已经出现(合适点位上)一条街开出好几家蜜雪冰城的局面;

一方面,蜜雪冰城孵化主攻冰淇淋的子品牌极拉图,卖得最好的产品仍然是生椰拿铁(奶咖),这未免有些尴尬。

唯一有望接棒蜜雪冰城实现高速增长的独苗,幸运咖,近年拓店固然迅猛,但现制咖啡市场现已是强敌环伺,李宁、华为、中石化、中国邮政等各种拥有庞大终端门店的跨界选手都试图进来分走一隅咖啡消费场景。

不光如此,在“喝”这条大赛道上,茶咖融合是趋势,未来一家茶咖店里可能会同时塞下纯茶、果茶、奶茶,还会有各种果咖、奶咖、黑咖啡……

那么,在现制茶饮这条赛道上,蜜雪冰城之后,谁有望开出万家门店?

一. 现制茶饮赛道,后继有谁?社区营销院认为,门店规模、门店分布、客单价能大致描绘出现制茶饮的全国地图。

从门店规模看,截至10月7日,现制茶饮赛道超过3000家门店的品牌分别是9名选手:蜜雪冰城(23000家)、古茗(6808家)、书亦烧仙草(6660家)、茶百道(6008家)、沪上阿姨(5044家)、CoCo都可(4776家)、益禾堂(4688家)、甜啦啦(3821家)、一点点(3596家)。

我们抛开蜜雪冰城不谈,着重分析其余八家情况。

从门店分布看,上述选手大致形成了两种开店策略:

一是由于品牌成立时间更早/或定位中高端,在一线城市点位布局门店更多,因此近年来主要向新一线城市扩张,形成自上而下的市场渗透。

代表选手为三家:茶百道、1点点、CoCo都可,其门店的一线城市比例分别达到了11.05%、23.78%、15.62%(其余品牌不超过7%),而新一线城市开店比例分别达到了28.88%、36.1%、32.16%。

值得注意的是,茶百道、1点点、CoCo都可的人均客单价分别为16、15元、14元,在上述9个品牌中位于第一梯队水平,但三家差距并不明显。

二是其余选手或因同行竞争、或因地域口味限制,或因门店规模限制,品牌布局点位在尽量避开一线城市,更偏好特定地域/下沉市场。

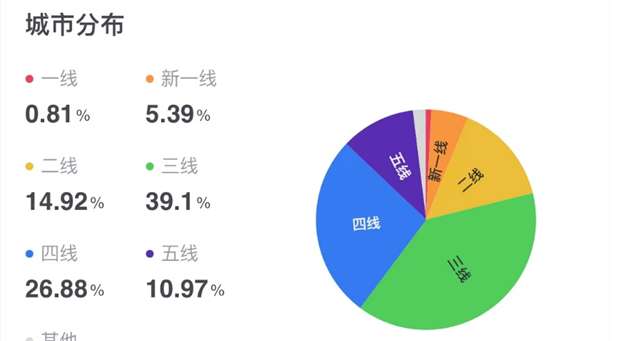

例如益禾堂二线及以上城市点位占比仅有37%,且门店集中于广西、广东、湖南、福建等南部地区;沪上阿姨,一线、新一线城市的比例分别达7.53%、22.58%,山东、安徽都有密集开店,是为数不多北方色彩浓郁的茶饮品牌;而甜啦啦更极致一些,一些点位仅有0.81%,三线、四线比例却达到了39.1%、26.88%,且集中开在安徽、河南、河北等地。

把上述数据整合一下,换个视角看也会有一些有意思的发现:

1. 广东、江浙、四川等省份基本可视为兵家必争之地,但即使是门店数超3000家的头部茶饮品牌,仍带有较浓的地域色彩。

例如都可的势力范围局限在江苏,古茗的大本营在浙江、福建,书亦烧仙草在四川、湖南更得人心,茶百道在江苏、浙江更受待见,沪上阿姨在山东、安徽、广东叫得出名字,益禾堂深耕两广,甜啦啦视安徽为根据地。

2. 从客单价能一定程度反映品牌定位,按客单价高低排序,茶百道(16元)>古茗(15元)>一点点(14.9元)>沪上阿姨(14.8元)>CoCo都可(14.2元)>书亦烧仙草(13.2元)>益禾堂(9.8元)>甜啦啦(8.7元)。

也就是说现制茶饮中高端品牌的主流价格带在13-16元,而主打性价比的品牌在9元左右,且低价更容易打进下沉市场或北方市场。

但光是如此还不能匆忙下结论。门店成长速度,尤其是近几年的扩张速度能够反映品牌资产是否可持续、组织升维、供应链建设的情况,而爆款产品、消费者口碑、关店情况更能反映品牌对市场的理解能力以及长效经营能力,因此我们还要从拓店速度以及门店质量两大维度观察上述品牌。

二. 后继之人剑指万店,谁胜算更大?先看拓店速度。

社区营销院首先按客单价排序、统计自2020年以来,梳理各大品牌的开店高峰时期:

一类玩家的特点是,既享受到行业增长的红利,且多数月份开店速度保持在100家以上,今年疫情以来仍能保持稳定规模增长态势,近三年稳定开出超3500家门店的品牌:茶百道、古茗、沪上阿姨是其中代表例子。

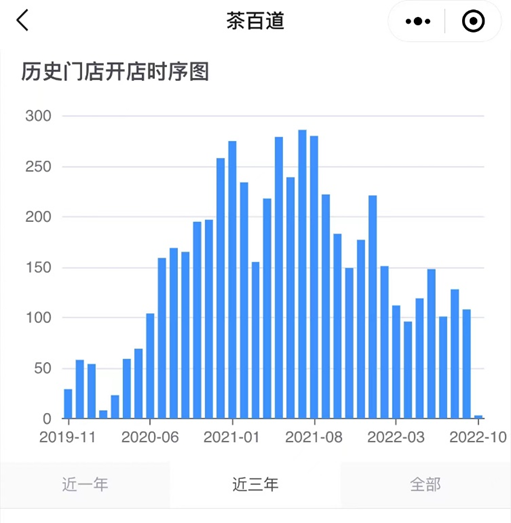

首先是茶百道,从2020年7月到2022年2月,其月均开店速度稳定保持在150家以上,且有9个月份超过200家,今年开年疫情以来仍保持月均开店100家的速度,近三年开出5000家左右门店。

其次是古茗,从2020年4月以来,经常保持月均开店100-200家的开店速度,个别月份能达到近400家,今年开年以来保持在月均开店100家的速度,近三年开出4000家左右门店。

甜啦啦虽然规模不及上述玩家,但也多年保持着月均开店100家的速度,不可小觑。

还有一类玩家的特点是,在2020年初期短暂享受过赛道扩容、资本涌入的红利,曾创造过个别月份开店速度达400家的高峰时期,但开店颓势也很快显现,且今年疫情以来开店速度更加趋缓甚至停滞不前。

一点点、益禾堂都是其中代表例子,例如一点点在2020年多数月份还能保持月均开店80家的速度,但从2021年开始开店速度放缓,直至今天月均开店40家左右,近三年开店规模在1500家左右。

值得注意的是,一点点、益禾堂、CoCo都可、书亦烧仙草、沪上阿姨是2010-2013年左右创立的品牌,古茗、茶百道、甜啦啦都是2017年以后创立的新一代茶饮品牌。

也就是说,除沪上阿姨以外,上一代茶饮/奶茶品牌都不可避免且不同程度地陷入到品牌资产老化的问题,这其中书亦烧仙草的基本盘最大,门店数达到了6660家,但更吸引四川、湖南的客群,而沪上阿姨门店数达到了5044家,在此规模上还能保持月均100家的开店速度,实属不易。

而在新锐势力中,古茗与茶百道的门店规模分别达到6808家与6008家,可以说根基已经枝繁叶茂。

从门店分布看,古茗遵循区域打透,再逐渐往周边区域复制扩张的做法:目前在浙江、福建密集开店,再往中部地区包括湖北湖南江西各省渗透,这既能提升区域内的品牌曝光又能复用供应链优势;而茶百道也遵循这一经验,只不过其大本营是选在江浙向内陆延伸,而且四川、广东作为奶茶大省也被其抢占了不少市场份额。

从开店质量看,或许我们能从市面爆款推知一二:豆乳玉麒麟、杨枝甘露、西瓜啵啵、茉莉奶绿、招牌芋圆奶茶都是茶百道最受欢迎的单品,选用各种应季的材料做成果茶和奶茶是茶百道得人心的关键,其中亦有杨枝甘露这样的长尾热销经典单品。

而对古茗来说,杨枝甘露、芝士多肉葡萄、大叔奶茶、布雷脆脆奶芙是其最受欢迎的单品,与茶百道相比,古茗的“奶味“更重,且更擅长利用抖音直播等线上渠道进行品牌曝光宣传,今年5月古茗创下5小时卖4000万的记录,古茗后台系统一度瘫痪。

而唯一一个有机会追上前列玩家的甜啦啦,靠的仍然是性价比这张王牌,只不过换成了“水果茶”这个爆品或者更多的果茶。在消费者最推荐的甜啦啦单品中,出现频率最高的除了酸奶冰淇淋、就是水果茶、百香果大满贯。

这些产品都有着相似的特点:就是甜、但就是量大,性价比给到极致,例如一桶水果茶/全家福最低只要11元(主流茶饮品牌普遍卖到16-20元),而且多肉杨梅这种高端品牌仿品只要7元,而且甜啦啦也卖圣代,是不是和雪王很像?

总的来看,古茗、茶百道、沪上阿姨、甜啦啦都将会是下一个万店的有力竞争者。随着茶咖融合,茶饮赛道会比现在更卷,还是会与咖啡竞合后撬动一个更加大众的市场,我们可以拭目以待。